Dos opciones de financiación para acceder a una vivienda, consolidados en Colombia

Tener un espacio habitable con el que podamos resguardarnos de las inclemencias del medio ambiente y garantizar condiciones de vida mínimas dignas, es una necesidad que se convierte en una finalidad medio, no obstante, muchas personas y familias hacen de ello una finalidad objetivo que es a lo que se le llama «sueño».

En países como Colombia, realizar ese sueño y hacerse a una vivienda, para muchos resulta ser toda una odisea y aunque lo intenten ingentemente, para algunos, no pocos de esos que aspiran a hacerse a una casa, resulta ser toda una gesta titánica y no siempre se logra un resultado satisfactorio.

Cuando una persona o familia convierte ese sueño en una «obsesión» toman la decisión de adquirir una casa, pero en ese momento decisivo una amplia mayoría no cuenta con los recursos suficientes para comprarla de contado, por lo que se ven obligados a resignarse a no tenerla o a acudir al apalancamiento para poder hacerse a esa casa y materializar ese sueño,

En Colombia y muchos otros países, el sistema económico -específicamente el financiero- y el político, han desarrollado dos instrumentos de financiación por excelencia, vale decir el Crédito Hipotecario y el Leasing Habitacional, para que quienes aspiran a una vivienda puedan apoyarse cuando su capacidad económica no les es suficiente.

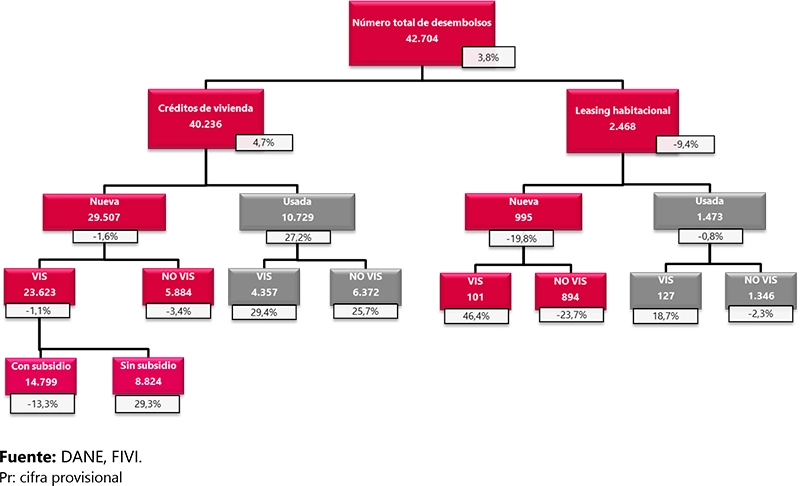

Según el Boletín Técnico del DANE (2024), el número total de créditos para compra de vivienda desembolsados en el segundo trimestre de este año ascendió a 42.704 por un valor de COP $2.507.649 millones, de los cuales 40.236 -COP $2.187.783 millones- fueron créditos hipotecarios y tan solo 2.468 -COP $318.866 millones- fueron de leasing habitacional, lo que muestra una tendencia de los colombianos por preferir el primero de ellos en detrimento del segundo.

Por su parte el Informe Trimestral de Vivienda de Asobancaria (2024) con cierre a marzo de este año, reportó que a 24 de marzo la cartera total de las entidades agremiadas por créditos de vivienda -hipotecaria, leasing y titularizada- ascendió a COP $109,4 billones.

De este total, COP $81,9 billones corresponden a créditos hipotecarios mientras que COP $27,5 billones corresponden a leasing habitacional, según el miso informe. Este mismo, registra la evolución de esta cartera entre marzo de 2018 a marzo del 2024, en el que se observa, de un lado, un leve decrecimiento del tipo créditos hipotecarios mientras que el del leasing habitacional es más pronunciado, y del otro, que entre marzo de 2018 a junio de 2022 la cartera titulariza presentó una caída apreciable, pero a partir de este momento hasta el 24 de marzo del 2024, registró un considerable incremento. La caída más profusa de leasing que la del crédito hipotecario durante este periodo de tiempo, al igual que el monto muy superior de la cartera por créditos hipotecarios respecto del leasing, confirma la preferencia de los colombianos por el crédito hipotecario y no tanto por el leasing habitacional.

Pero ¿En qué consisten estos instrumentos? ¿Cuáles son sus ventajas y desventajas? ¿Cuál conviene más para una persona cuya subsistencia depende de un salario o sueldo?

El Crédito Hipotecario

Según la Comisión para el Mercadeo Financiero (CMF) referida por Matiz (2024), un crédito hipotecario «Es un préstamo a mediano o largo plazo que se otorga para la compra, ampliación, remodelación o construcción de una vivienda, compra de sitios, oficinas o locales comerciales».

Se otorgan a un plazo -que no exceda de 30 años- pactado entre el prestatario -a quien se le otorga el crédito- y el prestamista -quien concede el crédito- que es una entidad financiera reconocida oficialmente, y cuya amortización se realiza mediante cuotas mensuales que cubren una porción del capital, los intereses y los seguros.

Suele cubrir máximo hasta el 30% del valor de la cuota inicial de la vivienda o proyecto, y se respalda principalmente por una hipoteca que se impone a la propiedad, bajo las condiciones y cláusulas de un contrato que se suscribe con la entidad financiera, que por lo general se eleva a escritura pública o se protocoliza ante notaría.

Sea que se otorgue para la adquisición de vivienda nueva o usada, lotes, locales, ampliaciones, remodelaciones o para construir, el prestatario es el propietario del bien, pero en virtud de la hipoteca se le impone un gravamen como garantía del pago del crédito que limita el dominio de esta propiedad, significando que mientras no se cancela en su totalidad el crédito o por el tiempo que dure el plazo del crédito, la propiedad no podrá ser vendida o hipotecada a un tercero.

En otros términos, bajo este tipo de financiación el prestatario es el propietario pero la entidad financiera -prestamista- entra a compartir el dominio sobre el bien inmueble, por lo que nada podrá hacerse con la propiedad durante la vigencia del crédito, sin la autorización del prestamista.

Bajo esta modalidad de financiación, si el prestatario no cumple con el pago del crédito, la entidad financiera podrá quedarse con el inmueble mediante un proceso judicial de tipo ejecutivo.

El Leasing Habitacional

Es el tipo de financiación en la que la entidad financiera -prestamista- adquiere la vivienda y se la entrega a una persona en arrendamiento quien tendrá que pagar una cuota periódica hasta cubrir el monto financiado. Al finalizar el contrato, dicha persona tendrá la posibilidad de ejercer una opción de compra previamente acordada en el contrato de arrendamiento financiero.

En esta modalidad, la financiación por parte de la entidad financiera puede ser mayor, pudiendo ir desde el 80% hasta el 100% de su valor. Y bajo ésta, la propiedad no queda a nombre del beneficiario de la financiación como que tampoco hará parte del patrimonio del arrendatario, hasta tanto no se tome y protocolice la opción de compra. Si el arrendatario no toma la opción de compra al finalizar el contrato, el inmueble retorna a la entidad financiera, o puede pasar a un tercero, si se cede el contrato.

Diferencias principales entre las dos tipologías

Siguiendo al portal Viventa.com (2023), el crédito hipotecario frente al leasing habitacional se diferencia principalmente por:

- Tasa de interés: Puesto que en el leasing la vivienda queda a nombre de la entidad financiera -lo que supone menor riesgo para ésta- las tasas de interés suelen ser más bajas.

- Base patrimonial: Con el leasing habitacionalla base patrimonial del prestatario no se aumenta, ya que el bien no hace parte de sus activos, mientras que en el crédito hipotecario si se debe declarar el inmueble como parte del patrimonio.

- Subsidios: Todos los subsidios aplican en el hipotecario mientras que en el leasing solo aplica el subsidio No VIS y Mi casa Ya.

- Pagos adicionales: En el hipotecario el propietario prestatario corre con todos los gastos de administración, impuestos y costos iniciales, y en el leasing también, así no se sea el propietario. Si se cede el contrato, se debe estar al día en el pago de impuestos, aunque no se pagan gastos de escritura y registro.

- Garantía y codeudores: En el hipotecario, la garantía es la vivienda, mientras que en el leasing no se necesita, puesto que el bien es propiedad del banco.

¿Cuál elegir?

Si del leasing se trata, la cuota inicial puede ser más baja aunque el monto a financiar se incrementará, pero si se puede acceder a tasas de interés más competitivas a largo plazo, se puede terminar pagando cuotas más cómodas y similares a la del crédito.

Si no se quiere aumentar el patrimonio para evitar mayores impuestos y se quiere mantener los beneficios tributarios sobre los pagos de intereses, esta es la mejor opción.

Pero si no se sabe si al final del contrato optará por comprar el bien y se quiere flexibilidad sobre otras opciones a largo plazo, pues esta es muy conveniente, y si se quiere protección frente a un posible embargo, ni que decir puesto que el bien está a nombre del banco.

Pero si del crédito hipotecario se trata, las razones que pueden llevar a tomar esta opción son varias. Se disfrutan las ventajas crediticias y psicológicas de ser el propietario, y se puede ir creando patrimonio más rápidamente.

También, en el crédito hipotecario los costos del levantamiento de la hipoteca pueden ser menores que el costo asociado al traspaso del bien en el leasing, en caso de optar por la compra, además de no necesitarse permisos de ningún banco para adelantar modificaciones al inmueble o para subarrendar.

Si lo que se pretende es comprar para luego vender y ganar valorización, el crédito hipotecario es el más recomendable, mientras que en el leasing los tramites de venta -o los de compra de cartera- pueden ser más demorados.

Y si se incumplen los pagos, es mucho más fácil para el banco recuperar el inmueble, mientras que en el hipotecario el banco dará más plazo y facilidades, en tanto que no le conviene entrar en remates costosos y demorados.

Pues bien, hemos transitado por las infidencias de dos de los tipos de financiación para la adquisición de inmuebles, que en Colombia les ha permitido a muchas personas y familias acceder a una vivienda. Y si bien el crédito hipotecario es la alternativa por la que más optan los colombianos, al parecer por presentar mayores ventajas, el leasing no deja de ser una opción a considerar.

Referencias

- Asobancaria. 2024. Informe Trimestral de Vivienda. Asociación Bancaria de Colombia, marzo de 2024. https://www.asobancaria.com/2024/06/20/informe-trimestral-vivienda-marzo-2024/

- DANE. 2024. Financiación de vivienda (FIVI): II trimestre de 2024. DANE, 20 de agosto de 2024. https://www.dane.gov.co/files/operaciones/FIVI/bol-FIVI-IItrim2024.pdf

- Matiz, Viviana Andrea. 2024. Qué es mejor: ¿Un crédito hipotecario o un leasing habitacional? Ventajas en cada caso. Caracol, 5 de seprtiembre de 2024. https://caracol.com.co/2024/09/06/que-es-mejor-un-credito-hipotecario-o-un-leasing-habitacional-ventajas-en-cada-caso/

- viventa.com. 2023. Crédito hipotecario vs Leasing habitacional: ¿Cuál es la mejor opción para tu bolsillo. Viventa, 13 de noviembre de 2023. https://viventa.co/creditos/credito-hipotecario-vs-leasing-habitacional-cual-es-la-mejor-opcion-para-tu-bolsillo/

- Imagen de portada. Fuente: Archivo particular, montaje gráfico por Oscar Hernández. Imágenes intervenidas cortesía freepik.es (sirastock y EyeEm)