La situación de la economía global y nacional afectó la construcción de vivienda en 2022.

Para Camacol, el 2021 fue un año sin precedentes en la venta de vivienda nueva puesto que según sus cálculos ese año cerraría con 239 mil viviendas comercializadas de las cuales 168.676 serían viviendas VIS, superándose en 7.000 unidades más respecto de lo proyectado. Esto le hacía presumir que el subsector de la construcción de vivienda continuaría en la senda de la reactivación en 2022, a tal punto que llegó a estimar que el PIB del subsector edificador crecería el 17,7% en este año, cifra que significaría crecer 3,5 veces más que el conjunto de la economía, por lo que consolidaría por segundo año consecutivo como motor de la reactivación económica y social del país, a decir de la misma.

¿Pero estos pronósticos sugeridos por Camacol se cumplieron en el 2022? ¿Cuál ha sido el real comportamiento del subsector en éste año que está expirando? ¿Cuál será el panorama para el 2023?

Cumplimiento de los pronósticos para 2022

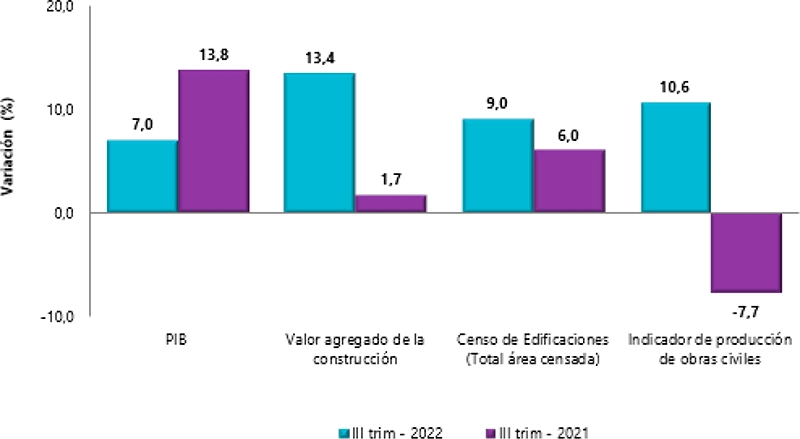

Datos del DANE -aún no consolidados para todo el 2022- indican que en el trimestre julio-septiembre el PIB nacional creció a precios constantes un 7,0% respecto del mismo trimestre del 2021, cuyo crecimiento registró un 13,8%. El resultado del valor agregado por grandes ramas de actividad muestra un crecimiento del 13,4% del valor agregado de la construcción frente al 1,7% respecto del mismo período del 2021, resultado que se explica principalmente por la variación anual positiva en el valor de las edificaciones de un 19,3%, valor agregado de las obras civiles de un 1,5% y en el valor agregado de las actividades especializadas de un 13,9%.

Fuente: DANE – *Cifras provisionales

Los datos del DANE de entrada permiten inferir que el pronóstico de CAMACOL respecto del crecimiento del PIB del sector edificador para el 2022 se cumplió, puesto que al cierre del tercer trimestre el crecimiento superó en un 1,6% al valor pronosticado por Camacol para este año.

Comportamiento real del subsector en 2022

La situación del subsector edificador en el 2022 se mostró fuerte comparada con el trienio precedente, claro está que este período coincide con el de plena pandemia. Como ya se observó el subsector creció por encima de los pronósticos y respecto de los años anteriores de manera determinante. Pero no obstante la variación positiva que hasta el tercer trimestre de este año muestra el subsector de la edificación, otras cifras indican que la situación no ha estado como para hacer fiesta. En esta vigencia sin dudas el sector ha tenido que sortear circunstancias adversas que han enrarecido a la economía nacional y mundial.

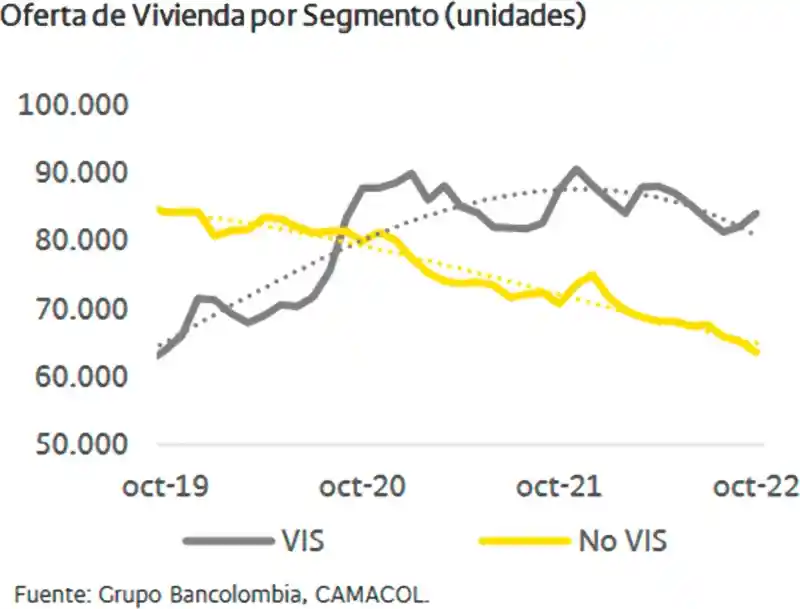

Oferta

Según Bancolombia (2022) a octubre la oferta de vivienda retrocedió 6,8% al registrar 147.616 unidades, comportamiento que se explica principalmente por la caída de la oferta No-VIS que fue de -10,16%, mientras que la vivienda VIS registró su tercera caída anual consecutiva.

Demanda (venta de viviendas)

Por lo que respecta a la demanda -ventas de viviendas- el cuadro no puede ser peor que el anterior, en tanto que la caída en las ventas se ha precipitado en una constante al haberse vendido tan solo 13.374 unidades con una variación negativa de 39,4%, según lo que registra el mismo Bancolombia.

Licencias de construcción

La construcción de vivienda registró un incremento del 83,43% en las licencias de construcción, manteniendo altos niveles durante lo transcurrido del año tanto en VIS (214%) como en NO-VIS (36,8%), lo que indica que la dinámica del sector presenta una buena base potencial de proyectos que podrían iniciar hacia futuro.

Factores determinantes (contexto)

El comportamiento de diversas variables macroeconómicas tanto internacionales como internas, han influido determinantemente en los resultados acumulados del sector de la construcción en el presente año, con corte al tercer trimestre.

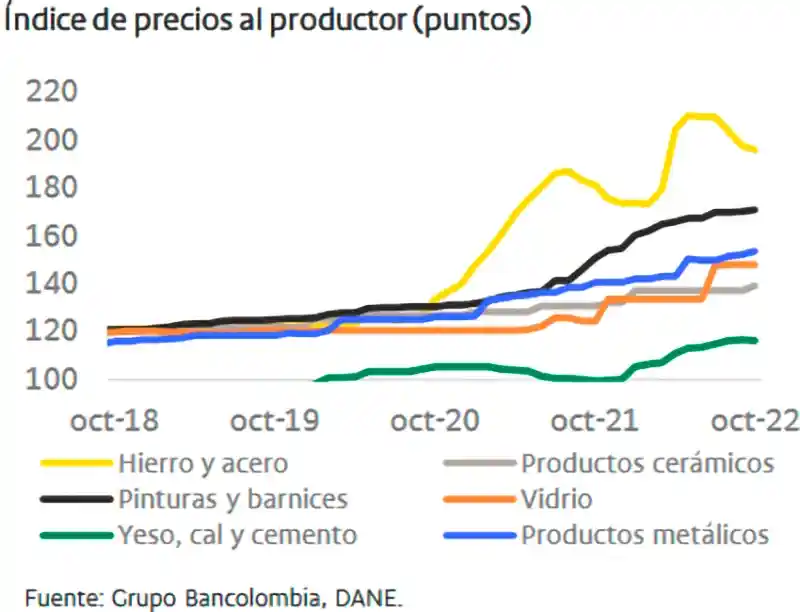

Precios de materias primas e insumos (inflación)

Según Bancolombia, con corte a octubre de este año, el BDI -Baltic Dry Index considerado un indicador fiable de la producción y el crecimiento, a partir de la medición que hace del transporte por mar de las principales materias primas- se ubicó en 1.463 puntos que representa una reducción anual del 58,4% y un registro bajo en el contexto del 2022. El índice además de medir el volumen de materias primas que se transportan también mide el comportamiento de los precios de las mismas. De tal suerte que al ubicarse en un nivel bajo de puntos como el ya referido, indica que el volumen de materias primas transportadas disminuyó mientras que sus precios mostraron un comportamiento al alza.

Y es en este contexto en el que se ha desenvuelto la industria de la construcción en el presente año. En efecto, al cierre de octubre los precios de los principales materiales de construcción continuaron en ascenso en cifras superiores a los dos dígitos en la mayoría de los casos. Según el IPP -índice de precios al productor- este comportamiento durante lo corrido del año 2022 fue liderado por el vidrio (19,05%), yeso, cal y cemento (17%), materiales de ferretería (15,65%), pinturas y barnices (13,30%), morteros y concretos (10,48%), productos metálicos (9,21%), hierro y acero (8,16%), y productos cerámicos (6,59%).

El incremento considerable de los precios de las materias primas necesariamente ha de reflejarse en los precios de adquisición de la vivienda, lo que también se refleja en el desestimulo de la demanda.

Tasas de interés

La tasa media ponderada de interés aplicada a la adquisición de vivienda se situó al cierre de octubre en 15,4% tras registrar un avance frente al cierre de septiembre, representando un ajuste menos que proporcional a la tasa de referencia del Banco de la República, con la probabilidad que continúe al alza en los meses subsiguientes por la persistencia de la inflación.

Por lo que respecta a la tasa de interés para la financiación de proyectos constructivos ésta llegó al 14,5%, muy similar a la de la compra de vivienda, cumulando una subida de 1000 puntos básicos, implicando un alza más que proporcional a la de la tasa de referencia.

Es de anotar que de estos materiales el acero ha mostrado un comportamiento atípico. En la Bolsa de Shanghái el acero rebar alcanzó un valor de USD 520,1/ton, un nivel superior al mes anterior pero bajo respecto del promedio anual. El precio de esta materia prima desde comienzos del año comenzó a bajar haciéndose más bajo a partir de agosto, mientras que la producción por medidas adoptadas por algunas productoras, se contrajo, no obstante que en algunos casos -países, especialmente de la UE- se tomaron medidas para estimular su compra.

Una tasa de interés con tendencia creciente al ritmo de la inflación no solo desestimula la inversión en proyectos constructivos sino también la adquisición de vivienda con créditos hipotecarios.

Devaluación del peso (TRM)

La volatilidad que ha presentado el dólar en los últimos meses tiene preocupado al conjunto de la economía, claro está que a unos sectores más que a otros. Pero uno de los que más se ha visto afectado por dicho comportamiento es el de la construcción puesto que insumos como el acero han aumentado su precio hasta un 75% en los dos últimos años, lo que no descarta sobrecostos en proyectos como los de la vivienda VIS.

Según Jorge Segebre, directivo de Camacol-Atlántico, en declaraciones dadas a RCN «el alza del dólar afecta directamente el costo de los materiales para la construcción de vivienda». El mismo directivo también dejó entrever la preocupación del gremio frente a la Reforma Tributaría impulsada por el actual gobierno nacional al considerar que «el alza de materiales más una grabada de impuestos puede paralizar la construcción».

Lo que se espera para el 2023

Aún en medio de la incertidumbre y frente a la amenaza de una eventual recesión económica, el gremio de la construcción de vivienda hace unos pronósticos esperanzadores para el 2023. En primer lugar, espera que en el próximo el PIB del sector de las edificaciones crezca el 9,8%. Por otro lado, estima que si el salario mínimo se incrementa en un 15% y la inflación se reduce a 7%-8%, tal como los pronostican los analistas económicos, habrá un fortalecimiento del poder adquisitivo, mucho del cual se irá al consumo, lo que tendrá repercusiones favorables a la compra de vivienda.

Y la otra apuesta del gremio es por la disminución de la inflación que se traduciría en una reducción de la tasa de interés y en la estabilización de los precios de las materias primas, lo cual presionaría una baja de los costos de la construcción.

Frente a esta expectativa a su vez considera que deben darse unas condiciones macroeconómicas y de política pública que creen un ambiente favorable a la reactivación del sector.

Subsidios a la vivienda

Un asunto clave para el gremio previendo la reactivación del sector, es la persistencia e incremento de los subsidios a la vivienda, por lo que considera que «es fundamental asegurar la disponibilidad de subsidios del programa Mi Casa Ya a lo largo del 2023 y los años subsiguientes».

Revisión de aranceles a las importaciones

Ya la anterior Presidenta de Camacol había elevado la solicitud al gobierno nacional de considerar la rebaja del arancel a la importación del acero a cero (0), algo en lo que insistirá el gremio, muy seguramente con respecto a otras materias primas que no se producen en el país o que consideran que es mejor traerlas desde el exterior.

Actualización de los POT

Según Anif -Asociación Nacional de Instituciones Financiera- referida por Semana.com (2022), el Ministerio de Vivienda y Territorio estima que el 80% de los 1.103 municipios del país tienen los POT desactualizados, siendo esto un obstáculo para la proyección de nuevos programas de vivienda a nivel nacional.

Agrega Anif que del área habilitada en la pasada administración, solo el 16% se hizo por medio de actualización del POT. En esta perspectiva, el gremio considera que se hace necesario que el nuevo gobierno inicie una revisión de este instrumento y continué habilitando áreas al ritmo que es capaz el sector edificador de proveer vivienda en todo el país (Semana, 2022).

En conclusión, la situación del sector edificador en el presente año si bien registra indicadores aceptables, el panorama al que se enfrenta a partir del próximo año, no parece estar muy despejado, no obstante los pronósticos positivos que está previendo. El impulso al sector, según el gremio, depende en gran medida de las políticas y medidas macroeconómicas que adopte el gobierno y del impulso que dé a la actualización de los POT en todo el país.

Referencias

- Bancolombia. 2022. Reportes del sector construcción en Colombia en 2022. Grupo Bancolombia, 5 de diciembre de 2022. https://www.bancolombia.com/empresas/capital-inteligente/especiales/informes-sectoriales/sector-construccion

- Barrios Flórez, Evelin Adriana. 2022. Alza del dólar tendría en ‘jaque’ construcción de viviendas en el país: Camacol. RCN Radio, 20 de octubre de 2022. https://www.rcnradio.com/colombia/alza-del-dolar-tendria-en-jaque-construccion-de-viviendas-en-el-pais-camacol

- DANE. 2022. Indicadores Económicos Alrededor de la Construcción (IEAC). Julio – noviembre 2022 con corte a diciembre 07 de 2022. DANE, 7 de diciembre de 2022. https://www.dane.gov.co/files/investigaciones/boletines/pib_const/Bol_IEAC_IIItrim22.pdf

- Semana. 2022. Anif lanza duras advertencias sobre el sector de la construcción en Colombia: “se debilita”. Semana.com, 18 de septiembre de 2022. https://www.semana.com/economia/macroeconomia/articulo/anif-lanza-duras-advertencias-sobre-el-sector-de-la-construccion-en-colombia-se-debilita/202253/

- Imagen de portada. Fuente: eltiempo.com