El gremio de la construcción alerta por la caída en las ventas de viviendas.

En artículo anterior se hizo una referencia más o menos tangencial acerca de la eventual tendencia a la baja en las ventas de viviendas especialmente VIS y de Interés Prioritario sin que ese hubiese sido precisamente el asunto central del mismo.

No obstante, las últimas noticias que se observan en diversos medios de comunicación obligan a realizar un abordaje más específico en torno al tema de la reducción en la venta y compra de vivienda y su comportamiento en los últimos meses después del hito que marco el mejor momento de este sub-rublo de la construcción en Colombia después de la pandemia. ¿Cuáles son las cifras que nos permiten una percepción más aproximada al problema? ¿Cuáles pueden ser las presuntas causas del problema? ¿Cuáles pueden ser los efectos de persistir el problema? ¿Qué soluciones se vislumbran? A continuación se intentan algunas respuestas.

Datos Claves

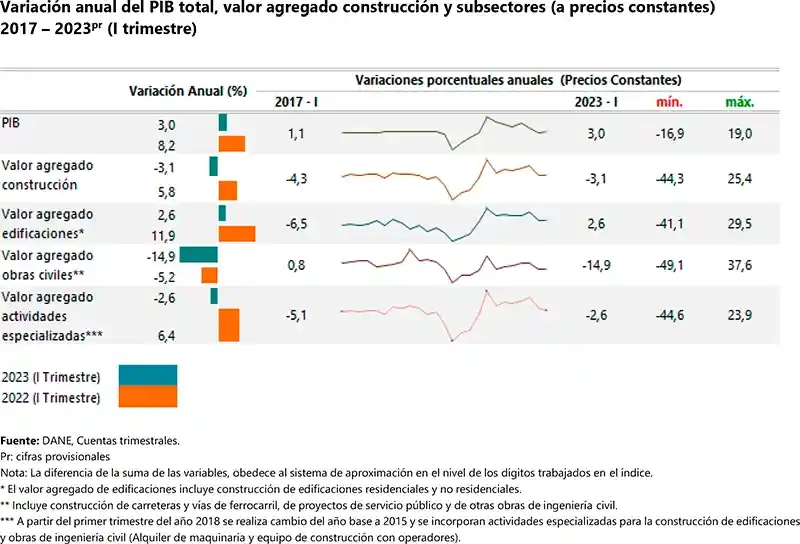

Según el DANE (2023) en el primer trimestre -enero a marzo-, el PIB a precios constantes del sector creció 3,0% con respecto al mismo trimestre de 2022. Reporta el mismo que en cuanto al valor agregado —Representa la remuneración a los factores de producción que intervienen en la actividad económica de la construcción: la mano de obra de los asalariados, los costos financieros de las entidades crediticias, los impuestos de los estamentos gubernamentales y las utilidades de los inversionistas o constructores. Fuente: Ficha Metodológica. Indicadores Económicos alrededor de la Construcción. (DANE.)— por grandes ramas de la actividad, se aprecia una disminución de 3,1% en su variación anual que se explica principalmente por la reducción del valor agregado de las obras civiles en -14,9%; la disminución del 2,6% del valor agregado de las actividades especializadas y el aumento del 2,6% del valor agregado de las edificaciones (DANE, 2023).

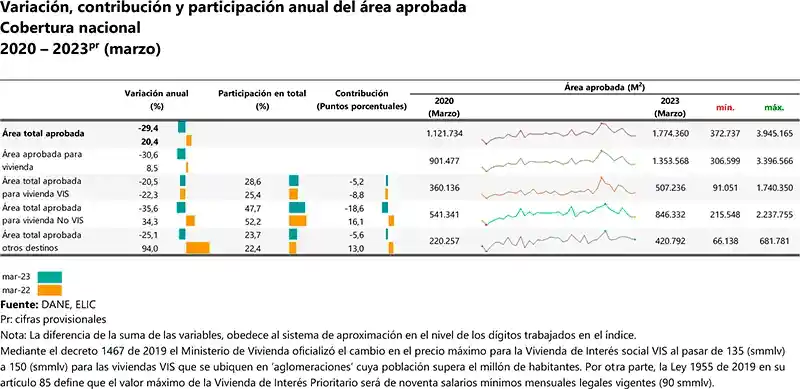

En cuanto a las licencias de construcción el DANE reporta que en marzo de este año se licenciaron 1.774.360 m2 presentando un descenso del -29,4% respecto del mismo mes del año anterior. Este comportamiento se explica por la disminución de área aprobada para vivienda de 30,6% al pasar de 1.951.318 m2 en marzo de 2022 a 1.353.568 m2 en marzo de 2023, resultado que contribuyo negativamente con 23,8 puntos porcentuales a la variación total del área aprobada (-29,4%).

Viviendas Pre-vendidas

Acudiendo a cifras de Galería Inmobiliaria, Sánchez (2023) sostiene que hoy en Colombia hay 100 mil viviendas de interés social que están pre vendidas pero su construcción se encuentra estancada por una coyuntura que irrumpió desde enero de este año cuando el sector comenzó a experimentar un retroceso en las ventas del 48% con respecto al mismo período del año pasado, y reseña que incluso para febrero ya alcanzaba el 54% (Sánchez, 2023).

Viviendas Vendidas

Según declaraciones recogidas por Chacón (2023), el Presidente de Camacol Guillermo Herrera sostuvo que la venta de viviendas de interés social bajó de 51.700 en el año 2022 a cerca de 21.700 en lo que va corrido del presente año, mientras que entre el 2021 y el 2022 se vendieron 200 mil unidades de vivienda VIS, la cifra más alta en la última década de este renglón. Agrega que durante marzo del 2023 se registró una caída importante comparada con el mismo mes del año anterior, pasando de 18 mil unidades a 5.800 para un descenso de 61,4%.

Financiación de la Vivienda

El DANE registra que en el primer trimestre del presente año el valor global de los préstamos individuales para la adquisición de vivienda presentó una disminución de 31,2% comparado con el mismo período del 2022, mientras que el valor de los desembolsos para el mismo período comparado con el del año anterior se redujo en -29,6%.

Por lo que respecta al número de viviendas financiadas durante el primer trimestre de este año éste decreció en 41,4% respecto del mismo período del año anterior, siendo la vivienda No VIS la que más aportó a dicho decrecimiento al caer en -31, 1%, aportando por tanto 13,5 puntos porcentuales negativos a la variación total.

Por su lado el informe de Indicador Real de Ventas de Vivienda Nueva (IRVVN) del Banco Davivienda referido por Gil (2023), afirma que la comercialización de viviendas en marzo de este año se redujo en un 65,9% de VIS y en un 41,7% en No VIS, siendo este último sub-rubro el que registra el decrecimiento más alto en los cuatro últimos meses (Gil Niebles, 2023).

Las Presuntas Causas del Problema

Las causas de esta tendencia decreciente en las ventas de viviendas son diversas y desde distinto espacios de información se indican unas y otras.

Para Davivienda el comportamiento negativo que presenta las ventas de VIS -el rubro que más ha decrecido en marzo de 2023, según la misma-, obedece al crecimiento de los costos y precios de la construcción, el aumento del salario mínimo -con base en el cual se ajustaron los precios de las viviendas- y la incertidumbre que genera la continuidad y cambio en la asignación de subsidios para la adquisición de vivienda del Gobierno Nacional.

Por su parte el Banco de la República en su último informe sobre Política Monetaria define como causa de este problema el incremento del endeudamiento de los hogares representando especialmente por los créditos de consumo.

Para el portal larepública.com (2023), el problema radica en el frenazo de la economía y en los altos costos de la financiación. A decir del mismo, la inflación ha hecho que las tasas de interés se eleven a las nubes, por lo que los subsidios a su vez parecen menores ante las cuotas hipotecarias (larepublica.co, 2023). Este último factor ha sido clave para que muchos hogares hayan decidido desistir de las adjudicaciones

Adicionalmente este mismo portal le da especial relevancia a lo que dio en llamar «la Actitud Alcabalera» del Ministerio de Hacienda que a su vez ha causado que los planes para una segunda casa o la inversión en proyectos rentables hayan sido dejados de lado.

Para el sector de la construcción el hecho de que el programa «Mi Casa Ya» pretenda extenderse a ciudades intermedias y pequeñas puede ser un factor desestimulante, puesto muchas constructoras no estarían dispuestas a desplazarse de las capitales a pequeños centros poblados.

Los Inmediatos Efectos

De persistir las causas antes referidas, en el inmediato futuro se avizora un panorama muy gris no solo para el sector constructivo sino que también para miles de hogares que se habían hecho a la idea de estar ya en su propia casa y otros tantos que tendrían la ilusión de que se les asigne un cupo para acceder a su vivienda.

Una profundización del estancamiento de la actividad constructiva de vivienda, en especial de la VIS, se reflejaría presuntamente en:

- Creciente decrecimiento del PIB del sector y de su participación en el PIB nacional.

- Reducción y parálisis de los proyectos inmobiliarios y estancamiento de la cadena de valor del sector.

- Reducción de puestos de trabajo e incremento de la tasa de desempleo.

- Presión a la demanda por viviendas en arriendo y al incremento de los arrendamientos, lo que a su vez impactará negativamente el bolsillo de los hogares más pobres o sin vivienda propia.

- Reducción de la demanda por vivienda nueva paralelo al incremento de la demanda por vivienda usada o de segunda.

- Reducción de la capacidad adquisitiva de los hogares más pobres y contracción de la demanda global.

Soluciones a la vista

Salirle al paso a esta tendencia negativa en la venta de vivienda nueva tanto VIS como No VIS demanda una acción mancomunada entre el Gobierno Nacional, las Agremiaciones del sector, las Instituciones Financieras y el Banco de la República.

Desde las agremiaciones y empresas constructoras

Las empresas constructoras deben asumir un serio compromiso por incrementar las inversiones con su músculo financiero para incrementar la oferta de vivienda en especial la No VIS y por ajustar sus procesos de gestión y constructivos -racionalizarlos especialmente con la incorporación de tecnología- que se refleje en la reducción del precio final de las viviendas, y de paso hacerse menos dependientes de los subsidios estatales para desarrollar proyectos inmobiliarios.

Desde el Banco de la República

Por su parte el Banco de la República está ya en mora para tomar una decisión radical frente a la reducción de la tasa de interés de referencia, cuando los signos a la baja de los precios al consumidor ya comienzan a manifestarse, e incluso cuando ya muchas instituciones financieras por su cuenta comenzaron a realizar ajustes a la baja en las tasas de interés que cobran sobre algunas líneas de crédito.

Desde las Instituciones Financieras

En cuanto a las instituciones financieras, es necesario que hagan un mayor esfuerzo y sostengan la reducción en las tasas de interés a los créditos de consumo, y que den el salto para llevar esta política hacia los créditos de inversión.

Desde el Gobierno Nacional

Finalmente es necesario que el Gobierno Nacional desde el Ministerio de Vivienda, agilice el desembolso de los subsidios ya asignados y realice acuerdos con el sector financiero para que reduzcan las tasas de interés y consecuentemente el valor de las cuotas hipotecarias para las viviendas ya asignadas, de tal forma que se retorne, en lo posible, a las condiciones iniciales a las que fueron pactadas al momento de la adjudicación de las viviendas VIS, y de paso se eviten mayores desistimientos.

Por fortuna el Presidente de la República recientemente anunció que de la adición presupuestal aprobada por el Congreso de la Republica, 1 billón de pesos se destinarán para el programa «Mi Casa Ya» para un total 1.6 billones con los que contará para este año, al igual que la destinación de 1 billón de pesos para el programa de mejoramiento de vivienda, que de seguro dinamizara la actividad de sector, incrementara el acceso de la vivienda a sectores más desfavorecidos y aliviara el bolsillo de los hogares.

En fin, al analizar holísticamente las cifras del DANE con las de CAMACOL y otras organizaciones del sector privado, al igual que diferentes apreciaciones, se concluye que las constructoras adolecen de una alta dependencia de los subsidios estatales para el desarrollo de proyectos inmobiliarios de vivienda social y para lograr sus puntos de equilibrio respecto de los proyectos No VIS. Sin duda salir de este estado de estancamiento demanda una acción mancomunada entre Gobierno y sector privado, que implica que los diversos actores hagan sus mayores esfuerzos y sacrificios para contribuir a la solución. Finalmente urge que Banrepública cuanto antes reduzca la tasa de interés de referencia.

Referencias

- DANE. 2023. Indicadores Económicos Alrededor de la Construcción (IEAC): Publicación junio 07 de 2023. Departamento Nacional de Planeación, 7 de junio de 2023. https://www.dane.gov.co/files/operaciones/IEAC/bol-IEAC-ITrim2023.pdf

- Gil Niebles, María Camila. 2023. Informe de ventas de viviendas nuevas de Davivienda muestra contracción de 52,4%. La República, 18 de abril de 2023. https://www.larepublica.co/empresas/informe-de-ventas-de-viviendas-nuevas-de-davivienda-muestra-contraccion-de-52-4-3595560

- larepublica.co. 2023. La mala hora en la venta de casas nuevas y usadas. La República, 11 de mayo de 2023. https://www.larepublica.co/opinion/editorial/la-mala-hora-en-la-venta-de-casas-nuevas-y-usadas-3612539

- Sánchez, Camilo. 2023. La venta de viviendas en Colombia cae a la mitad. El País América, 13 de marzo de 2023. https://elpais.com/america-colombia/2023-03-13/la-venta-de-viviendas-en-colombia-cae-a-la-mitad.html

- Imagen de portada. Fuente: freepik.es – Cortesía Nostagrams